公眾號:mywangxiao

及時發(fā)布考試資訊

分享考試技巧、復(fù)習(xí)經(jīng)驗

新浪微博 @wangxiaocn關(guān)注微博

聯(lián)系方式 400-18-8000

(一)公開市場業(yè)務(wù)

1.含義

貨幣當(dāng)局在金融市場上公開買賣政府債券以控制貨幣供給和利率的政策行為。

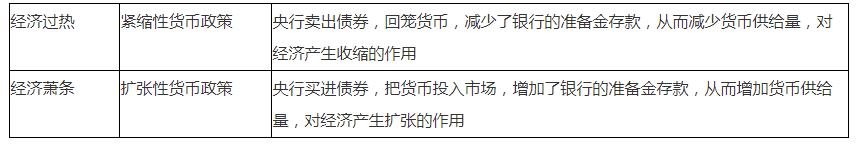

2.調(diào)控方式

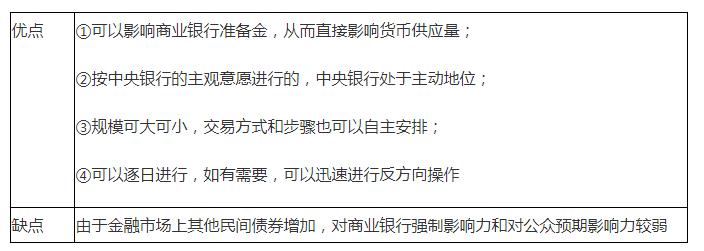

3.優(yōu)缺點

4.公開市場業(yè)務(wù)發(fā)揮作用的條件

(1)金融市場必須是全國性的,且具有相當(dāng)?shù)莫毩⑿裕梢圆僮鞯淖C券種類必須齊全并達到必需的規(guī)模;

(2)必須有其他政策工具的配合,如存款準(zhǔn)備金制度。

(二)法定存款準(zhǔn)備金率

1.存款準(zhǔn)備金與法定準(zhǔn)備金率

(1)存款準(zhǔn)備金:金融機構(gòu)為保證客戶提取存款和資金清算需要而準(zhǔn)備的資金。

(2)法定準(zhǔn)備金率:金融機構(gòu)按法律規(guī)定向中央銀行繳納的存款準(zhǔn)備金占其存款總額的比例。

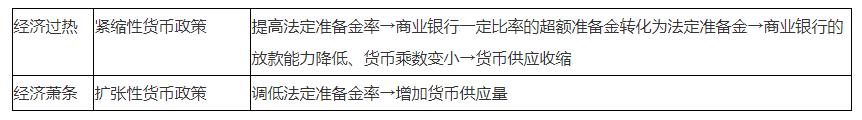

2.調(diào)控方式——影響金融機構(gòu)的信貸資金供應(yīng)能力,從而有效地控制派生存款的總量,控制流通中的貨幣供應(yīng)量

3.政策效果

(1)通過貨幣乘數(shù)影響貨幣供給,即使法定準(zhǔn)備金率調(diào)整幅度很小,也會引起貨幣供應(yīng)量的巨大波動;

(2)即使法定準(zhǔn)備金率維持不變,也在很大程度上限制了商業(yè)銀行體系創(chuàng)造派生存款的能力;

(3)法定準(zhǔn)備金率的調(diào)整也會影響超額準(zhǔn)備金。

4.局限性

(1)調(diào)整效果較強烈,不宜作為中央銀行日常調(diào)控貨幣供給的工具;

(2)對整個經(jīng)濟和社會心理預(yù)期都會產(chǎn)生顯著的影響,從而有固定化的傾向;

(3)對各類銀行和不同種類的存款的影響不一致,因而貨幣政策實現(xiàn)的效果可能因這些復(fù)雜情況的存在而不易把握。

(三)再貼現(xiàn)率

1.再貼現(xiàn)與再貼現(xiàn)率

(1)再貼現(xiàn):中央銀行再貸款。

(2)再貼現(xiàn)率:中央銀行對商業(yè)銀行及其他金融機構(gòu)的放款利率。

2.再貼現(xiàn)政策

(1)短期:再貼現(xiàn)率的調(diào)整。

影響商業(yè)銀行借入資金的成本,刺激或抑制資金需求,從而調(diào)節(jié)貨幣供應(yīng)量。

(2)長期:規(guī)定向中央銀行申請再貼現(xiàn)的資格。

對要再貼現(xiàn)的票據(jù)種類和申請機構(gòu)加以規(guī)定,可起抑制或扶持作用,改變資金流向。

3.調(diào)控方式

4.政策效果

(1)反映了中央銀行的政策意向。

再貼現(xiàn)率升高,意味著國家判斷市場過熱,有緊縮意向;反之,則意味著有擴張意向,對短期市場利率常起導(dǎo)向作用。

(2)通過影響商業(yè)銀行的資金成本和超額準(zhǔn)備金來影響商業(yè)銀行的融資決策。

5.缺陷

(1)調(diào)整再貼現(xiàn)率對貨幣供應(yīng)量的控制只能產(chǎn)生間接的效果,其最終效果取決于商業(yè)銀行的反應(yīng);

(2)調(diào)整再貼現(xiàn)率只能影響利率的總水平,而無法影響利率的結(jié)構(gòu);

(3)頻繁地進行調(diào)整會引起市場利率的經(jīng)常波動;

(4)調(diào)整再貼現(xiàn)率不能直接干預(yù)商業(yè)銀行的經(jīng)營意向,對商業(yè)銀行缺乏強制性影響。

(四)其他貨幣政策工具

1.利率政策

央行適時地對利率水平和利率結(jié)構(gòu)進行調(diào)整,以影響社會資金供求狀況。

2.直接信用控制

從質(zhì)和量兩個方面,以行政命令或其他方式,直接對金融機構(gòu)尤其是商業(yè)銀行的信用活動所進行的控制。具體包括:

(1)存貸款最高利率限制——最常使用的直接信用管制工具;

(2)信用配額:對各商業(yè)銀行的信用規(guī)模加以分配,限制其最高數(shù)量;

(3)規(guī)定商業(yè)銀行的流動性比率(流動資產(chǎn)對存款的比重),為此商業(yè)銀行必須縮減長期放款、擴大短期放款、增加易變現(xiàn)的資產(chǎn)等;

(4)直接干預(yù)。

直接對商業(yè)銀行的信貸業(yè)務(wù)、放款范圍等加以干預(yù),如對業(yè)務(wù)經(jīng)營不當(dāng)?shù)纳虡I(yè)銀行拒絕再貼現(xiàn);懲罰性利率;直接干涉存款吸收。

3.間接信用指導(dǎo)

(1)道義勸告:央行利用其聲望和地位,對商業(yè)銀行和其他金融機構(gòu)進行通告、指示或面談。

(2)窗口指導(dǎo):央行根據(jù)產(chǎn)業(yè)行情、物價趨勢和金融市場動向,規(guī)定商業(yè)銀行每季度貸款的增減額,并要求其執(zhí)行。

(責(zé)任編輯:)

近期直播

免費章節(jié)課

課程推薦

審計師

[協(xié)議護航班]

3大核心課程 4大經(jīng)典課程深度伴學(xué)服務(wù)協(xié)議退費

審計師

[沖關(guān)暢學(xué)班]

8h考點串講 4大經(jīng)典課程深度伴學(xué)服務(wù)協(xié)議續(xù)學(xué)