公眾號(hào):mywangxiao

及時(shí)發(fā)布考試資訊

分享考試技巧、復(fù)習(xí)經(jīng)驗(yàn)

新浪微博 @wangxiaocn關(guān)注微博

聯(lián)系方式 400-18-8000

五、金融期權(quán)

(一)金融期權(quán)的價(jià)值結(jié)構(gòu)

期權(quán)費(fèi)也可稱為期權(quán)的權(quán)利金,指的是期權(quán)交易中的價(jià)格,即購(gòu)買期權(quán)的一方為自己獲得的買人標(biāo)的資產(chǎn)或賣出標(biāo)的資產(chǎn)的權(quán)利預(yù)先支付給期權(quán)賣方的費(fèi)用。期權(quán)費(fèi)由兩部分構(gòu)成:內(nèi)在價(jià)值和時(shí)間價(jià)值。

1.內(nèi)在價(jià)值

內(nèi)在價(jià)值指期權(quán)按敲定價(jià)格立即行使時(shí)所具有的價(jià)值,一般大于零。對(duì)于看漲期權(quán)來(lái)說(shuō),內(nèi)在價(jià)值相當(dāng)于標(biāo)的資產(chǎn)現(xiàn)價(jià)與敲定價(jià)格的差;而對(duì)于看跌期權(quán)來(lái)說(shuō),內(nèi)在價(jià)值相當(dāng)于敲定價(jià)格與標(biāo)的資產(chǎn)現(xiàn)價(jià)的差。

2.時(shí)間價(jià)值

時(shí)間價(jià)值指的是期權(quán)費(fèi)減去內(nèi)在價(jià)值部分以后的余值。在實(shí)務(wù)中,所有期權(quán)的出售方都無(wú)一例外地要求買方支付的期權(quán)費(fèi)高于期權(quán)的內(nèi)在價(jià)值。

期權(quán)費(fèi)高于內(nèi)在價(jià)值的主要原因在于,期權(quán)的非對(duì)稱性表明期權(quán)賣出方具有虧損的無(wú)限性和盈利的有限性特征,需要對(duì)賣方所承擔(dān)的風(fēng)險(xiǎn)予以補(bǔ)償。

期限越長(zhǎng)的期權(quán),基礎(chǔ)資產(chǎn)價(jià)格發(fā)生變化的可能性越大,因而期權(quán)的時(shí)間價(jià)值越大。在敲定價(jià)格既定時(shí),期權(quán)費(fèi)大小與期權(quán)的期限長(zhǎng)短成反比。期權(quán)越臨近到期日,時(shí)間價(jià)值就越小,這種現(xiàn)象被稱為時(shí)間價(jià)值衰減。當(dāng)期權(quán)臨近到期日時(shí),在其他條件不變的情況下,其時(shí)間價(jià)值下降速度加快,并逐漸趨向于零,一旦到達(dá)到期日,期權(quán)的時(shí)間價(jià)值將為零。

(二)金融期權(quán)價(jià)值的合理范圍

1.歐式看漲期權(quán)價(jià)值的合理范圍

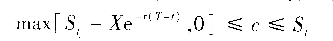

由于看漲期權(quán)賦予的是買人標(biāo)的資產(chǎn)的權(quán)利,因此其價(jià)值不會(huì)超過(guò)標(biāo)的資產(chǎn)自身的價(jià)值,否則,套利者可以通過(guò)購(gòu)買標(biāo)的資產(chǎn)并賣出買權(quán),輕易獲得無(wú)風(fēng)險(xiǎn)利潤(rùn)。同時(shí)由于期權(quán)時(shí)間價(jià)值是非負(fù)的,因此其價(jià)值也不會(huì)低于內(nèi)在價(jià)值,故歐式看漲期權(quán)的期權(quán)費(fèi)取值韻合理范圍為:

這里St為標(biāo)的資產(chǎn)的現(xiàn)價(jià);X為期權(quán)的執(zhí)行價(jià)格;r為無(wú)風(fēng)險(xiǎn)利率;t為當(dāng)前時(shí)間;T為期權(quán)到期時(shí)間;c為歐式看漲期權(quán)的期權(quán)費(fèi)。由于歐式期權(quán)不能提前執(zhí)行,因此,其內(nèi)在價(jià)值通過(guò)折現(xiàn)進(jìn)行了調(diào)整。注意這里沒(méi)有考慮標(biāo)的資產(chǎn)支付紅利、付息或者外幣資產(chǎn)的情況。

2.歐式看跌期權(quán)價(jià)值的合理范圍

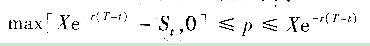

由于看跌期權(quán)賦予的是以固定價(jià)格X賣出標(biāo)的資產(chǎn)的權(quán)利,X是執(zhí)行看跌期權(quán)帶來(lái)的最高收益,故看跌期權(quán)的價(jià)值應(yīng)低于執(zhí)行價(jià)格,而歐式看跌期權(quán)無(wú)法提前執(zhí)行,因此其價(jià)值要低于最高收益的折現(xiàn)值;否則,套利者可以通過(guò)出售賣權(quán)并將所得收入以無(wú)風(fēng)險(xiǎn)利率進(jìn)行投資,獲得無(wú)風(fēng)險(xiǎn)收益。同時(shí)看跌期權(quán)的時(shí)間價(jià)值也是非負(fù)的,故其期權(quán)費(fèi)也不會(huì)低于其內(nèi)在價(jià)值。綜合上述分析,歐式看跌期權(quán)的期權(quán)費(fèi)取值的合理范圍為:

這里,p為歐式看跌期權(quán)的期權(quán)費(fèi)。

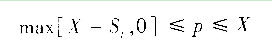

3.美式看漲期權(quán)價(jià)值的合理范圍

在標(biāo)的資產(chǎn)沒(méi)有紅利支付時(shí),美式看漲期權(quán)雖然可以提前執(zhí)行,但提前執(zhí)行獲得的資產(chǎn)不產(chǎn)生紅利,而貨幣可以產(chǎn)生時(shí)間價(jià)值,因此提前執(zhí)行美式看漲期權(quán)是不合理的,因此其價(jià)值的合理范圍與歐式看漲期權(quán)相同。不過(guò)當(dāng)標(biāo)的資產(chǎn)有紅利或者利息支付時(shí),美式看漲期權(quán)是可能提前執(zhí)行的。 否則,套利者可以以低于期權(quán)內(nèi)在價(jià)值的價(jià)格購(gòu)入期權(quán),然后馬上行使期權(quán)來(lái)獲得無(wú)風(fēng)險(xiǎn)利潤(rùn)。

(三)金融期權(quán)的套期保值

1.利用期權(quán)為現(xiàn)貨資產(chǎn)套期保值

當(dāng)未來(lái)需要買人現(xiàn)貨資產(chǎn),擔(dān)心未來(lái)價(jià)格上漲增加購(gòu)買成本時(shí),可以買入看漲期權(quán)進(jìn)行套期保值,當(dāng)未來(lái)需要賣出現(xiàn)貨資產(chǎn),擔(dān)心未來(lái)價(jià)格下跌降低資產(chǎn)收益時(shí),可以賣出看跌期權(quán)進(jìn)行套期保值。

2.期權(quán)的動(dòng)態(tài)套期保值

由于金融期權(quán)合約到期損益的不對(duì)稱性,使期權(quán)價(jià)值與其影響因素之間產(chǎn)生了非線性關(guān)系,因此如果投資者出售了含權(quán)的資產(chǎn)組合,需要對(duì)期權(quán)產(chǎn)品進(jìn)行動(dòng)態(tài)套期保值,即當(dāng)影響因素如標(biāo)的資產(chǎn)價(jià)格發(fā)生變化時(shí)需要及時(shí)調(diào)整標(biāo)的資產(chǎn)的頭寸,以達(dá)到更好的套期保值的目的。影響期權(quán)價(jià)值的因素主要包括標(biāo)的資產(chǎn)價(jià)格、標(biāo)的資產(chǎn)的波動(dòng)率、無(wú)風(fēng)險(xiǎn)利率、到期期限、執(zhí)行價(jià)格五個(gè)因素,除執(zhí)行價(jià)格外其他因素都是變動(dòng)的,故期權(quán)套期保值需要考慮五個(gè)因素的變動(dòng)。每個(gè)因素的影響程度可以通過(guò)期權(quán)價(jià)值關(guān)于各因素的偏導(dǎo)數(shù)來(lái)體現(xiàn),這些偏導(dǎo)數(shù)使用希臘字母來(lái)標(biāo)識(shí),故期權(quán)的套期保值也被稱為希臘字母套期保值。主要應(yīng)用的是德爾塔(δ)、伽馬(γ)、維伽(Vega)、西塔(θ)和鞣(ρ)。其中德爾塔、伽馬用于管理資產(chǎn)價(jià)格變動(dòng)帶來(lái)的風(fēng)瞼;維伽用于管理波動(dòng)率變化帶來(lái)的風(fēng)險(xiǎn),鞣用于反映利率變動(dòng)的風(fēng)險(xiǎn),而西塔表示到期期限對(duì)價(jià)值的影響,通常作為伽馬的鏡像指標(biāo)使用。

(四)金融期權(quán)的套利

基于期權(quán)的套利屬于工具套利,它是利用期權(quán)價(jià)格與標(biāo)的資產(chǎn)(現(xiàn)貨、期貨或互換)價(jià)格之間的差異進(jìn)行的套利。

1.看漲期權(quán)與看跌期權(quán)之間的套利

從前文所述看漲和看跌期權(quán)合理的價(jià)值范圍可知,當(dāng)看漲期權(quán)和看跌期權(quán)價(jià)值在上述價(jià)值范圍之外時(shí),就會(huì)存在套利機(jī)會(huì),可以通過(guò)買賣標(biāo)的資產(chǎn)和期權(quán)設(shè)計(jì)套利策略賺取無(wú)風(fēng)險(xiǎn)利潤(rùn)。除此以外,相同標(biāo)的資產(chǎn)到期日以及相同執(zhí)行價(jià)格的歐式看漲期權(quán)和歐式看跌期權(quán)之間還應(yīng)該滿足平價(jià)關(guān)系:

c+Xe-r(T-t)=St+p

其中,c為歐式看漲期權(quán)價(jià)值;p為歐式看跌期權(quán)價(jià)值。如果不能滿足上述等式,就可以設(shè)計(jì)套利策略獲取無(wú)風(fēng)險(xiǎn)利潤(rùn)。如c+Xe-r(T-t)>St+p,則以1單位標(biāo)的資產(chǎn)為例,可以在期初賣出1單位看漲期權(quán),同時(shí)借入Xe-r(T-t)的資金,買人1單位的看跌期權(quán)和1單位標(biāo)的資產(chǎn),剩余金額[c+Xe-r(T-t)]-St+p即為凈獲利利潤(rùn),到期平倉(cāng)所有頭寸即可。

假設(shè)某投資者認(rèn)為某一股票的價(jià)格在以后的3個(gè)月中將發(fā)生重大變化,該股票的現(xiàn)行市場(chǎng)價(jià)值為69美元,該投資者可以通過(guò)同時(shí)購(gòu)買到期期限為3個(gè)月,執(zhí)行價(jià)格為70美元的一個(gè)看漲期權(quán)和一個(gè)看跌期權(quán)來(lái)進(jìn)行套利。假定看漲期權(quán)的成本為4美元,看跌期權(quán)的成本為3美元。如果股票價(jià)格保持69美元不變,則該策略的成本為6美元(初始投資7美元,此時(shí)看漲期權(quán)到期價(jià)值為0,看跌期權(quán)到期價(jià)值為1美元)。如果到期時(shí)股票價(jià)格為70美元,則會(huì)有7美元的損失(這是可能發(fā)生的最壞情況)。但是,如果股票價(jià)格跳躍到90美元,則該策略可獲利1 3美元;如果股票價(jià)格跌到55美元,可獲利8美元。

2.垂直價(jià)差套利

相同標(biāo)的資產(chǎn)、相同期限、不同協(xié)議價(jià)格的看漲期權(quán)的價(jià)格或看跌期權(quán)的價(jià)格之間存在一定的不等關(guān)系,一旦在市場(chǎng)交易中存在合理的不等關(guān)系被打破,則存在套利機(jī)會(huì),這種套利稱之為垂直價(jià)差套利,包括蝶式價(jià)差套利、盒式價(jià)差套利、鷹式價(jià)差套利等。

如蝶式價(jià)差套利,為簡(jiǎn)便起見,我們考慮三種協(xié)議價(jià)格X1、X2和X3,相同標(biāo)的資產(chǎn),相同到期日的看漲期權(quán),X2= (X1 +X3)÷2,利用套利定價(jià)原理我們可以推導(dǎo)出三者的期權(quán)應(yīng)該滿足:2c2<>

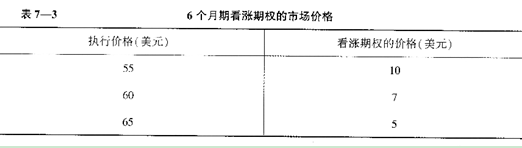

假定某一股票的現(xiàn)價(jià)為61美元,如果某個(gè)投資者認(rèn)為這以后的6個(gè)月中股票價(jià)格不可能發(fā)生重大變化。假定6個(gè)月期看漲期權(quán)的市場(chǎng)價(jià)格見表7-3。

通過(guò)購(gòu)買一個(gè)執(zhí)行價(jià)格為55美元的看漲期權(quán),購(gòu)買一個(gè)執(zhí)行價(jià)格為65美元的看漲期權(quán),同時(shí)出售兩個(gè)執(zhí)行價(jià)格為60美元的看漲期權(quán),投資者就可以構(gòu)造一個(gè)蝶式價(jià)差期權(quán)。構(gòu)造這個(gè)期權(quán)組合的成本為1 0美元+5美元-(2x7) =1美元。如果在6個(gè)月后,股票價(jià)格高于65美元或低于55美元,該策略的收益為0,投資者的凈損失為1美元。如果股票價(jià)格在56~64美元之間,運(yùn)用該策略就可以獲利。當(dāng)6個(gè)月后股票價(jià)格為60美元時(shí),會(huì)得到最大利潤(rùn)4美元。

3.水平價(jià)差套利

水平價(jià)差套利是利用相同標(biāo)的資產(chǎn)、相同協(xié)議價(jià)格、不同期限的看漲期權(quán)或看跌期權(quán)價(jià)格之間的差異來(lái)賺取無(wú)風(fēng)險(xiǎn)利潤(rùn)。一般說(shuō)來(lái),雖然歐式期權(quán)只能在有效期結(jié)束時(shí)執(zhí)行,但期限較長(zhǎng)的期權(quán)價(jià)格仍應(yīng)高于期限較短的期權(quán),否則就存在無(wú)風(fēng)險(xiǎn)套利機(jī)會(huì)。典型的如日歷價(jià)差交易策略,即買人期限較長(zhǎng)的期權(quán),同時(shí)賣出期限較短相同標(biāo)的資產(chǎn)、相同行使價(jià)格的期權(quán)進(jìn)行套利。

4.波動(dòng)率交易套利

標(biāo)的資產(chǎn)的波動(dòng)率是期權(quán)定價(jià)中最難以確癥的因素,如果我們知道期權(quán)的價(jià)格,通過(guò)期權(quán)定價(jià)公式反向求解,可以計(jì)算出標(biāo)的資產(chǎn)的一個(gè)波動(dòng)率,稱之為期權(quán)的隱含波動(dòng)率。隱含波動(dòng)率過(guò)高則意味著期權(quán)相對(duì)昂貴,如果過(guò)低,期權(quán)就會(huì)相對(duì)便宜。由于波動(dòng)率具有可預(yù)測(cè)性,因此可以通過(guò)預(yù)測(cè)波動(dòng)率與隱含波動(dòng)率的比較確定期權(quán)價(jià)值的漲跌,如預(yù)測(cè)波動(dòng)率高于隱含波動(dòng)率,則未來(lái)期權(quán)價(jià)值應(yīng)該增加,反之應(yīng)該降低。由于看漲期權(quán)和看跌期權(quán)價(jià)值均與波動(dòng)率正相關(guān),且相同執(zhí)行價(jià)的看漲、看跌期權(quán)的隱含波動(dòng)率應(yīng)該相等。因此一般可以通過(guò)看漲和看跌期權(quán)的組合進(jìn)行套利,即跨式組合套利。如果預(yù)測(cè)波動(dòng)率高于隱含波動(dòng)率,可通過(guò)買人看漲期權(quán)和看跌期權(quán)套利,即跨式組合多頭套利,否則可以通過(guò)賣出看漲期權(quán)和看跌期權(quán)套利,即跨式組合空頭套利。

編輯推薦:

2019年經(jīng)濟(jì)師準(zhǔn)考證打印時(shí)間及入口

2019年初中級(jí)經(jīng)濟(jì)師考試教材變化

2019經(jīng)濟(jì)師考前精品課程輔導(dǎo) 開啟學(xué)習(xí)

(責(zé)任編輯:)

近期直播

免費(fèi)章節(jié)課

課程推薦

經(jīng)濟(jì)師

[協(xié)議護(hù)航班]

3大核心課程 4大經(jīng)典課程深度伴學(xué)服務(wù)協(xié)議退費(fèi)

經(jīng)濟(jì)師

[沖關(guān)暢學(xué)班]

8h考點(diǎn)串講 4大經(jīng)典課程深度伴學(xué)服務(wù)協(xié)議續(xù)學(xué)